据深交所披露,恒大地产拟发行公司债券。发行规模不超过82亿元(含82亿元),发行期限为5年。债券的询价区间为5.5%-7.5%。

据募集说明书显示,债券主承销商/簿记管理人/债券受托管理人为中信建投证券,债券名称恒大地产集团有限公司2021年面向专业投资者公开发行公司债券(第一期),起息日为2021年4月27日。

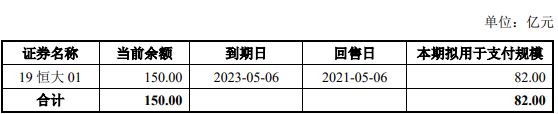

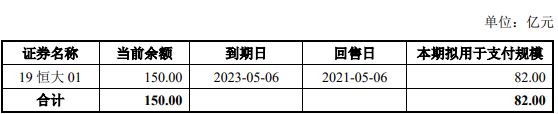

本期债券募集资金扣除发行费用后拟用于偿还到期或回售公司债券本金。

上述内容来自用户自行上传或互联网,如有版权问题,请联系zxcq@corp.zhuanglala.com 。

据深交所披露,恒大地产拟发行公司债券。发行规模不超过82亿元(含82亿元),发行期限为5年。债券的询价区间为5.5%-7.5%。

据募集说明书显示,债券主承销商/簿记管理人/债券受托管理人为中信建投证券,债券名称恒大地产集团有限公司2021年面向专业投资者公开发行公司债券(第一期),起息日为2021年4月27日。

本期债券募集资金扣除发行费用后拟用于偿还到期或回售公司债券本金。

上述内容来自用户自行上传或互联网,如有版权问题,请联系zxcq@corp.zhuanglala.com 。